10日,银保监会披露了保险业最新的偿付能力情况。2021年第一季度末,纳入统计范围的保险公司平均综合偿付能力充足率为246.7%,核心偿付能力充足率为234%;100家保险公司风险综合评级被评为A类,72家被评为B类,4家被评为C类,2家被评为D类。

虽然未披露具体公司,但中新经纬客户端查阅各险企近日披露的偿付能力报告发现,安心财险、渤海财险、合众人寿、前海人寿、渤海人寿等公司因最新一期风险评级不达标而出现偿付能力不达标。

4家C类、2家D类

银保监会披露的数据显示,2021年一季度末,人身险公司、财产险公司、再保险公司的平均综合偿付能力充足率分别为238.6%、285.4%、336.2%;人身险公司、财产险公司、再保险公司的平均核心偿付能力充足率分别为228.5%、255.6%、313.7%。

今年1月,中国银保监会修订发布《保险公司偿付能力管理规定》将监管指标扩展为核心偿付能力充足率、综合偿付能力充足率、风险综合评级三个指标。

核心偿付能力充足率衡量保险公司高质量资本的充足状况,不得低于50%;综合偿付能力充足率衡量保险公司资本的总体充足状况,不得低于100%,风险综合评级衡量保险公司总体偿付能力风险(包括可资本化风险和难以资本化风险)的大小,不得低于B类。以上三个指标均符合监管要求的保险公司,为偿付能力达标公司;其中任一指标不符合监管要求的,为偿付能力不达标公司。

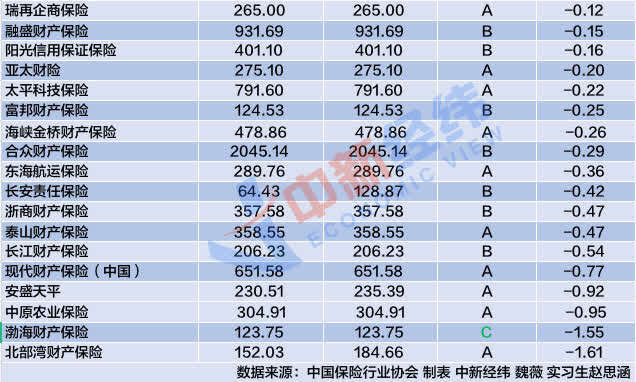

近期,已有超150家险企披露了二季度偿付能力报告。具体来看,66家人身险公司中,风险较大的C类公司有合众人寿、前海人寿、渤海人寿3家;78家财产险公司中,渤海财险最近一期风险综合评级为C,风险严重的D类为安心财险,其综合偿付能力充足率更是降为负数。8家披露二季度偿付能力报告的再保险公司中,4家综合偿付能力充足率提升。

中新经纬客户端还注意到,在人身险公司中,富德生命人寿、恒大人寿综合偿付能力充足率均在110%-120%之间,已接近监管的100%“红线”,前海人寿、珠江人寿和富德生命人寿的核心偿付能力充足率低于100%。

财产险公司中,长安责任保险的核心偿付能力充足率仅64.43%,逼近50%的监管红线;渤海财险、富邦财险、新疆前海联合财险和长安责任保险的综合偿付能力充足率在120%-130%之间。

对于偿付能力充足率不达标的公司,《管理规定》指出,将采取限制董监高的薪酬水平、限制向股东分红、责令增加资本金、责令停止部分或全部新业务等监管措施,对于采取措施后偿付能力未明显改善或进一步恶化的,监管部门依法采取接管、申请破产等监管措施。

增资、发债缓解压力

中新经纬客户端梳理发现,近150家险企中,有近六成综合偿付能力充足率与上次披露相比有所下滑。

面对偿付能力下滑,不少险企选择进行增资。银保监会官网显示,今年以来,合众财险、渤海财险、浙商财险等险企的增资获得银保监会批复。

渤海财险表示,2020年四季度和2021年一季度连续两个季度风险综合评级为C,主要是因为公司偿付能力充足率在120%以下,接近100%的监管红线。2021年二季度,公司增资已到位,偿付能力充足率重新提升至120%以上。

除了股东增资外,中新经纬客户端发现,发行资本补充债也成为险企补充实际资本的重要方式之一。银保监会官网显示,今年以来,中信保诚人寿保险、交银康联人寿保险、阳光财险、人保再保险、北京人寿发行资本补充债券的申请均获银保监会的批复。

对此,中国社科院保险与经济发展研究中心副主任王向楠对中新经纬客户端表示,我国险企认可资本中核心资产的占比仍然普遍高,对于核心偿付能力充足较高而综合偿付能充足率有一定压力的险企,通过发行资本债补充附属资本就行了。

此外,还有股东方慷慨解囊,无偿为险企捐赠现金,提升其偿付能力。例如今年1月,复星联合健康披露,该公司与股东方上海丰实资管签订《赠予协议》,丰实资管以现金形式向其捐赠3亿元,用于支持公司稳定经营,健康发展。今年3月,鼎诚人寿发布公告表示,将接受2家股东的无偿捐赠,共计5亿元,捐赠资金计入公司所有者权益(资本公积)。

今年5月发布的《中国银保监会关于2020年保险业偿付能力监管工作情况的通报》指出,银保监会2021年重点工作安排包括发布《保险公司偿付能力管理规定》和偿二代二期工程各项监管规则、拓展保险公司资本补充渠道、优化偿付能力监管机制、强化偿付能力监管刚性约束等。

中国财经参要网免责声明:

凡本网注明 “来源:XXX(非中国财经参要网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在30日内与以下联系方式进行沟通: 邮箱:g2416238474@163.com 如未与中国财经参要网本部进行有效沟通的事宜,本网将视同为未曾提前联系,并不能给予答复、解决。